-

Mit welcher Strategie soll ich planen?

-

Wie erreiche ich mein Ziel am Besten?

-

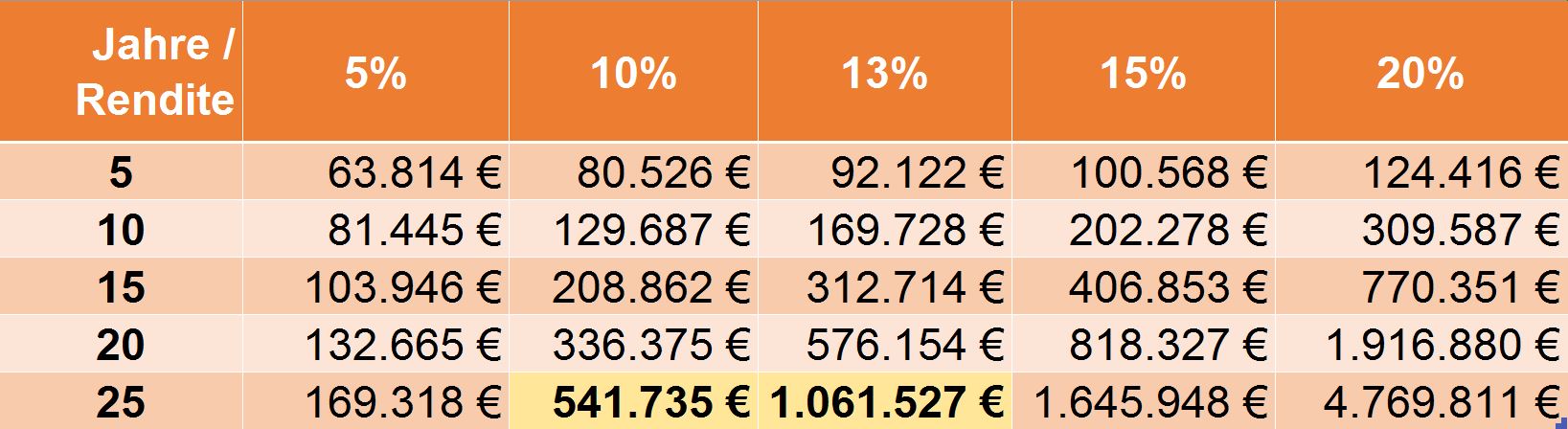

Meine persönliche „Million Dollar Challenge“ – Wie schaffen wir es eine Million zu bekommen?

Fragen über Fragen, die sich sicher schon viele Investoren gestellt haben. Genau diese führen zu unserem zentralen Leitsatz für unser Ziel zur Million:

„Selbst eine geringe Erhöhung der durchschnittlichen Rendite kann langfristig ein hohes zusätzliches Vermögen generieren.“ (Tom daSilva)

Nehmen wir den Startwert von 50.000 als Beispiel:

Hier sehen Sie den Unterschied deutlich. Bringt meine Anlage 10% im Durchschnitt, was in etwa der durchschnittlichen Rendite im DAX entspricht so habe ich nach 25 Jahren ca. eine halbe Million. Eine Million erreiche ich mit einer 3% höheren Rendite. Das ist die Kraft des Zinseszinses die man beachten muss um das zu erreichen.

So erzielt man „Plus eine halbe Million“ bei nur 3% mehr Rendite. Deshalb lohnt es sich nach lukrativen Investments Ausschau zu halten. Das ist die persönliche „Million-Dollar-Challenge“ oder „Million-EURO-Challenge“ bei der Wertpapierauswahl.

(M)Eine Geldanlagestrategie? – Die Sicht ändern!

… und die etwas andere Art der Geldanlage um ein Vermögen aufzubauen!

Hier die Details:

„Analysten sind wie junge Männer, die 100 Stellungen kennen,

aber noch nie eine Frau gehabt haben“.

(Bayer Vorstand) (Quelle: Euro am Sonntag)

Diese Aussage trifft den Nagel auf den Kopf, denn nichts ist wertloser, als die Analyse oder Geldanlage-Tipp eines „Analysten“ der in der Regel für einer Bank, Fonds oder Investmenthaus arbeitet, dem die durch seinen Arbeitgeber „Hände gebunden sind“ um unparteiische Aussagen über ein bestimmtes Unternehmen zu machen. Oft hat der Angestellte einer Bank vom „Geschäft“ des Unternehmens, das er analysiert auch keine fundierten Kenntnisse. Nicht zu vergessen sind oft hohe Gebühren der Geldanlage.

Sicherlich gibt es auch hier Ausnahmen, und es gibt zweifelsohne hervorragende Analysten, die mitunter auch treffende Analysen abliefern. Die Frage, die man sich dabei immer stellen muss ist: „Kennen sie das Geschäft von dem sie reden?„. Doch warum sollten wir unsere Zeit mit der Suche nach den richtigen Analysten oder Fondsmanager verschwenden, wenn wir die richtigen Geldanlageformen für Investitionen auch selbst aufspüren können?

Durch die Zusammenführung des richtigen Wissens der richtigen Personen an der richtigen Stelle haben wir es bisher geschafft, die richtigen Entscheidungen je nach Markt- und auch politischer Lage zu treffen. Ein entscheidendes Instrument ist unter anderem unser Computergestütztes Analysewerkzeug, das von uns über viele Jahre entwickelt wurde und mit verschiedenen Parametern gefüttert werden kann, um dann letztendlich die renditeträchtigste Auswahl der Investments bei geringstem Risiko zu treffen.

Der Kapitalerhalt bei gleichzeitiger optimaler Kapitalvermehrung steht bei uns absolut im Vordergrund. Risiken versuchen wir zu begrenzen, damit wir ruhig schlafen können und dann für uns im Alter ein entsprechendes Vermögen zur Verfügung steht.

Selbst eine geringe Erhöhung der Durchschnittsrendite kann langfristig ein enormes Vermögen ausmachen. Dies versuchen wir durch unser Investmentverhalten zu erreichen.

Einer unserer Wahlsprüche der auf unsere Strategie absolut passt ist folgender von J.Paul Getty:

Es ist möglich Geld, und zwar beträchtliche Summen, an der Börse zu verdienen. Aber nicht durch Käufe und Verkäufe, die man aufs Geratewohl startet. Die mächtigen Gewinne gehen dem intelligenten, sorgfältigen und geduldigen Investor zu. Kaufen Sie, wenn die Aktienpreise tief sind, und geben Sie die Papiere nicht aus der Hand. Eine große Schar von Menschen scheint diesen einfachen Grundsatz nicht zu erfassen. Sie fürchten sich vor Gelegenheitskäufen. Sie kaufen erst, wenn sie meinen jedes Risiko vermieden zu haben. Meistens kaufen sie zu spät. (J. Paul Getty)

Welche Anlageform soll ich wählen?

Zur Veranschaulichung die Grafik zur Einmalanlage von 1.000 Euro/USD in möglichen Anlagen

Anlagezeitraum 1965-2017:

(anklicken zur Vergrößerung)

Soviel wurde in 52 Jahren aus 1.000 EUR, bzw. *USD“:

| Berkshire Hathaway – Waren Buffet | 13,72 Mio. USD |

| Templeton Growth Fund A (2014 für den Kauf geschlossen in D) |

1,34 Mio. USD |

| Deka Fonds CF | 46.700 EUR (=0,046 Mio.) |

| Kapital-Lebensversicherung ** |

18.420 EUR |

| Sparbuch ** |

7.107 EUR |

Berechnungsbeispiel anhand der Durchschnittsrenditen seit Auflegung incl. Reinvestment der Ausschüttungen – Stand 2018

Berkshire Hathaway ist das Firmenbeteiligungsportfolio von Warren Buffett (WKN 854075 – Auflage 1965 – Beinhaltet u.a. Coca-Cola, Gilette (inzwischen P&G), Washington Post, etc. – Berechnung in USD – *Einmalanlage 1.000 US$);Templeton Growth Fund (Auflage 1954); Deka Fond (WKN 847450 – Auflage 1956)

Werte der Fonds umgerechnet in Euro; Berechnung aufgrund der Durchschnittsrenditen seit Bestehen (Quellen: Fondsinfomaterial, Kurse, Jahresbericht von W. Buffett, Berkshire Hathaway) – ca. Werte aufgrund eigener Berechnung

Wichtig: Alle auf unseren Seiten erwähnten Wertpapiere stellen keinerlei Aufforderung zum Kauf oder Verkauf von Investments dar, sondern dienen nur der redaktionellen Information. Bitte informieren Sie sich immer selbst ausgiebig, z.B. bei Ihrem Bank-Berater. Wir übernehmen keinerlei Haftung. Alle Angaben ohne Gewähr.

Hätte man sich das leisten können ?

1965 betrug das Jahresdurchschnittseinkommen in Deutschland 4.719 EURO Brutto lt. Statistik. In 2015 betrug das durchschnittliche Bruttoeinkommen ca. 35.000 EURO.

1.000 entsprechen 21% des Jahresbrutto von 1965. Umgerechnet auf heute wären das ca. 7.500 EUR oder USD.

Übersicht der Einkommen aus der Statistik:

Bundesministerium Anlage 1 Durchschnittsentgelt in Euro/DM/RM

52 Jahre zu planen scheint ein wenig lang, insbesondere, wenn ich jünger bin. Ich plane z. B. mit 25 Jahren. Welche Renditen gab es hier in der Vergangenheit?

Berechnung über 25 Jahre – als Einmalanlage von 10.000 ab 1993 (in EUR)

Stand 2018:

(anklicken zum Vergrößern)

Jährliche ca. – Durchschnittsrenditen über 25 Jahre:

-

Berkshire Hathaway: 12,9%

-

Templeton Growth Fund A : 8,7%

(2014 für den Kauf geschlossen in D)

-

Deka Fond CF: 7,1%

-

Kapital-Lebensversicherung: 6% **

-

Sparbuch: 4% ** (historisch)

** Annahme zur Berechnung

Wie kann man 500.000 EUR mehr verdienen? … in 20 Jahren

Ein Beispiel als Info für Ihre persönlich Renditekalkulation und -überlegungen.

Die folgende Tabelle zeigt Ihnen an einem Beispiel auf, wie sich eine Anfangsinvestment von 50.000 EUR in Abhängigkeit der durchschnittlichen Rendite entwickelt.

Betrachten Sie z.B. den Anlagezeitraum von 20 Jahren. Hierbei fällt auf, dass nur 5% jährliche Renditeerhöhung Ihnen fast 500.000 EUR mehr Ertrag liefert. Also das 10-fache Ihres Startkapitals, bzw. die dreifache Summe.

Das ist der Grund warum es sich lohnt nach erfolgreichen Investments Ausschau zu halten!

|

Jahre/Rendite |

5% |

10% |

15% |

20% |

25% |

|

5 |

63.814 € |

80.526 € |

100.568 € |

124.416 € |

152.588 € |

|

10 |

81.445 € |

129.687 € |

202.278 € |

309.587 € |

465.661 € |

|

15 |

103.946 € |

208.862 € |

406.853 € |

770.351 € |

1.421.085 € |

|

20 |

132.665 € |

336.375 € |

818.327 € |

1.916.880 € |

4.336.809 € |

|

25 |

169.318 € |

541.735 € |

1.645.948 € |

4.769.811 € |

13.234.890 € |

|

30 |

216.097 € |

872.470 € |

3.310.589 € |

11.868.816 € |

40.389.678 € |

Vergleichen Sie gerne die Renditen die Sie mit Ihren derzeitigen persönlichen Anlageformen wie z.B. Immobilien, Aktien, Anleihen, Autos, Kunstgegenstände, Weine, Schmuck, Diamanten, etc. erzielen.

Welche Performance haben Sie damit? Reicht Ihnen das im Alter oder für die frühere Rente?

Lässt sich in Ihrem persönlichen Portfolio, also der Zusammensetzung von mehreren Werten (auch Immobilien, Gold, Beteiligungen, usw. sind gemeint) überhaupt eine überdurchschnittlich hohe Rendite erzielen? – Sicher, einzelne Werte/Investments erreichen oft eine Performance von über 100% pro Jahr, niemals aber das gesamte Depot/Portfolio Ihrer Anlagen.

WICHTIG: Die dargestellten Renditen und Strategien dienen nur als Beispiel in tabellarischer Übersicht und können von uns keinesfalls garantiert werden, zumal wir keine Immobilien usw. anschaffen. Es können auch Verluste über längere Zeiträume entstehen je nach Strategie.

„Unterbewertete Aktien suchen. Meiden Sie Tipps und verlassen Sie sich nicht auf Gurus. Beherzigen Sie auch den alten Börsenspruch: „Hin und Her macht die Taschen leer!“ Genauer gesagt, es macht Ihre Taschen leer und die der Bank oder des Brokers voll! Die größten Gewinne machen Sie mit Aktien, deren Börsenkurs unter dem wahren Wert des Unternehmens liegt.“

(Gottfried Heller)