Fragen und Antworten zum Gemeinschaftsdepot

Was ist ein Gemeinschaftsdepot?

Unser Gemeinschaftsdepot ist ähnlich wie ein Fond zu sehen, allerdings mit anderen Vorschriften und Regeln. Durch Ihre Beteiligung werden Sie Mitgesellschafter an einer „Gesellschaft bürgerlichen Rechts“. Als Teilhaber erhalten sie einen bestimmten Anteil an der Gesellschaft (Depotgemeinschaft des Investmentclubs), die eine gemeinsame Geldanlage in Form eines Depots bei einer Bank betreibt. Das heißt, Sie sind dann mit einem genauen persönlichen Prozentsatz über Ihren Anteil (Einzahlungen) an diesem Depot beteiligt. Durch Ein- und Austritte von Mitgliedern oder wenn Sie Einzahlungen tätigen variiert Ihr persönlicher Prozentsatz natürlich von Monat zu Monat. Dieser wird daher monatlich am Monatsende nach Börsenschluß ermittelt.

Ein kleines Beispiel: Der Depotstand beträgt z.B. 500.000 am 31.Juli um 24h – sie beteiligen sich mit 20.000, zum 1. August, ergibt zusammen 520.000. Ihr Anteil am Depot würde dann 3,8462% für den Monat August betragen. Ein- und Austritte sind daher immer nur zum Monatsersten / Monatsende möglich.

Wie sicher ist mein Geld bei einer Beteiligung?

Sie als Mitglied werden Miteigentümer am Konto und Depot des AACD. Dieses Depot und Konto wird bei einer Bank geführt, die dafür dann im Rahmen des Einlagensicherungsfonds haftet. Sie gehört dem „Einlagensicherungsfonds des Bundesverbandes Deutscher Banken“ (BDB) an, an den Sie Beiträge entrichtet. Auch bei einem Konkurs der Bank sind Ihre Einlagen und Wertpapiere zu 100% geschützt, sofern das Kontoguthaben nicht einen bestimmten Betrag übersteigt. Die Wertpapiere sind in Sammelverwahrung und werden in einem solchen Fall ausgesondert. Die Geschäftsführung gibt daher Ihre Daten an die Bank weiter, bei der Sie sich wiederum persönlich mit Ihrem Ausweis/Pass, bzw. auf dem Formular legitimieren müssen.

Ab einem eingezahlten Depotvolumen von 500.000 EUR unterliegen wir der Erlaubnispflicht der Bundesanstalt für Finanzdienstleistungsaufsicht (BAFin). Weitere Infos finden Sie beim DSW hier.

Zusätzliche Sicherheit setzen wir durch ein Mehr-Augen-Prinzip um, bei dem die geschäftsführenden Gesellschafter sich gegenseitig kontrollieren; dies gilt insbesondere bei Auszahlungen. Eine Auszahlung an ein Mitglied ist nur dann möglich, wenn mindestens 2 Geschäftführer vorher geprüft haben.

Welche Kosten entstehen mir als Mitglied?

Wir sind immer um geringe Kosten bemüht. Daher achten wir darauf, die Kosten der Anlegergemeinschaft extrem gering zu halten. Deshalb bitten wir auch um Ihr Verständnis wenn unser „Service“ nicht immer so schnell und umfassend und ist. Je weniger wir ausgeben desto geringer die Kosten für Sie als Mitgesellschafter.

Grundsätzlich entstehen Ihnen keine zusätzlichen Kosten. Die Geschäftsführung arbeitet ehrenamtlich und erhält für Ihre Tätigkeit keine Vergütung. Alle üblichen Kosten z.B. für Porto, Sachkosten, Mieten, Steuerberater, usw. werden dem Gemeinschaftskontoguthaben direkt entnommen und als (Werbungs)kosten ausgewiesen, je nach aktueller steuerlicher Gesetzeslage. Die laufenden Gesamtkosten bezogen auf das Depotvolumen lagen z. B. im Jahr 2003 bei 1,3%.

(Folgendes gilt ab Jan 2009: Auf alle Einzahlungen wird keine Aufnahmepauschale (Mitgliedsaufnahmebeitrag von 4,9%) mehr erhoben, die zur Deckung der laufenden Kosten der Anlegerclubgemeinschaft verwendet wurde.)

In welche Wertpapiere bin Ich investiert, wenn ich mich am Gemeinschaftsdepot beteilige?

Als Geldanlage investieren wir hauptsächlich in Aktien von wenigen Unternehmen, die wir in Zukunft für erfolgreich halten. Wenn notwendig halten wir aber auch mal zu 100% in cash.

Sie erhalten weitere Informationen in unserem Merkblatt, das Sie zusammen mit dem Beteiligungs-Antrag erhalten.

Wie Riskant ist eine Beteiligung beim Gemeinschaftsdaepot

Eine Investition in eine Firma (Aktie) ist risikoreicher als eine Anleihe oder ein Sparbuch. Allerdings ist auch die langfristige Renditeaussicht wesentlich höher. Durch den Zinseszinseffekt kann man auf diese Weise ein gesundes Vermögenswachstum erzielen. Wir versuchen die Risiken dabei immer entsprechend abzuwägen.

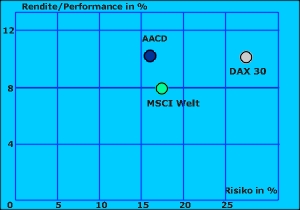

Ein Beispiel: Momentaufnahme des AACD Gemeinschaftsdepots „Risiko-/Performance-Diagramm – Analysiert nach Markowitz – (Stand 11/2005)

Weiterführende Infos zu Nobelpreisträger Harry M. Markowitz/Analyse finden Sie unter:

http://www.stockfortune.de/markowitz.html

http://de.wikipedia.org/wiki?title=Markowitz

Wie ist das mit den Steuern?

Der Club selbst ist nicht steuerpflichtig und bezahlt daher auch keine Steuern. Dies geht nur deshalb, weil wir als Rechtsform die GbR (Personengesellschaft) gewählt haben. Ein Verein (e.V.) wäre steuerpflichtig. Deshalb führen wir, bzw. die Bank die Steuern direkt ans Finanzamt ab. Sie erhalten dann eine persönliche Jahressteuermitteilung, mit den auf Ihre Anteile entfallenden Steuerbeträgen, ähnlich wie bei Ihrer Bank. Diese Beträge deklarieren Sie dann ggf. bitte bei Ihrer persönlichen Steuererklärung.

Bekomme ich Kontoauszüge?

Ja – das Depot wird immer zum 1. eines jeden Monats abgerechnet, also nach Börsenschluss des letzten Tages im Monat. Dabei werden Ein- und Austritte abgewickelt und die Performance verbucht. Grundlage der Berechnungen sind die Auszüge der Bank mit den Schlusskursen die wir leider erst Mitte des Folgemonats erhalten. Einmal im Quartal erhalten Sie vom AACD einen persönlichen Kontoauszug über die letzten 3 Monate. Hier ein Muster des Auszugs im PDF-Format

Den Kontoauszug erhalten sie etwa in der letzten Woche des Folgemonats.

Wer bekommt die Dividenden?

Sie! – Werden Dividenden von Unternehmen ausgeschüttet, so werden Sie zu 100% dem Gemeinschaftskonto, also Ihnen, gutgeschrieben und wieder angelegt.

Ich lebe im Ausland. Kann ich mich ebenfalls am Depot beteiligen?

Selbstverständlich. Allerdings benötigen Sie u. U. ein anderes Verfahren um sich bei der Depotbank zu legitimieren. Falls Sie in den USA leben oder US-amerikanischer Staatsbürger sind können wie Sie als Mitglied leider nicht aufnehmen.

Wie oft bekomme ich Informationen von der Clubleitung?

Transparenz steht bei uns im Vordergrund. Als Mitglied bekommen Sie etwa 3 Wochen nach jedem Quartalsende einen Kontoauszug mit Ihrem persönlichen Anteilswert sowie der Performance für jeden Monat ausgewiesen. Basis für die Auszüge ist die monatliche Depotübersicht der Bank.

Im Frühjahr gibt es den Mitglieder-Jahresbericht für das abgelaufene Jahr per e-mail und optional weitere unterjährige Information in unserem Blog.

Wir denken, dass es genug Redaktionelles in Form von Börsenbriefen und Zeitschriften gibt; deshalb konzentrieren wir unsere Kräfte vorrangig auf die Analyse und die Anlageentscheidungen.

Wie richte ich einen Sparplan ein? / Wie erhöhe ich meine Beteiligung?

Um einen Sparplan einzurichten benötigen Sie einen Dauerauftrag bei Ihrer Bank. Bei einer Erhöhung überweisen Sie einfach den gewünschten Betrag. Geben Sie hierzu als Verwendungszweck Ihre Beteiligungsnummer an. Die Zahlungseingänge werden dann zu Ihrem Anteil zugeordnet. Sie müssen kein Formular ausfüllen. Bitte achten Sie darauf dass die Zahlungen mindestens 7 Werktage vor Monatsende eingegangen sind.

Ich möchte eine Auszahlung veranlassen?

Senden Sie uns bitte einen formlosen Brief mit Ihrer persönlichen Unterschrift, Kontonummer und Betrag. Bitte achten Sie darauf dass dieser bis zum zum 15. des Monats bei uns eingeht. Die Abrechnung erfolgt dann zum Ersten des nächsten Monats. Die Überweisung erfolgt nach dem 20. des Folgemonats.

Weitere Fragen?

Leider ist es nicht möglich alle Fragen umfassend zu beantworten. Bitte kontaktieren Sie uns einfach