Rosario Beninati (Schweiz)

Kurzportrait:

Ausbildung: Dipl. Betriebswirt (FH), Jahrgang 1969, ist Gründungsgesellschafter des AACD und seit Frühjahr 2001 Mitgeschäftsführer des Clubs und zusätzlich Mitglied des Anlageausschusses. Er studierte BWL mit dem Schwerpunkt Human Resources Management an der Hochschule für Gestaltung, Technik und Wirtschaft in Pforzheim und hat seit dem mehrere internationale Management Funktionen, insbesondere in der Life-Science, Pharma, Biotech/Medizintechnik Industrie innegehabt.

Er lebt in der Schweiz, und ist Managing Director&Partner der Beratungsfirma TopConcept GmbH (Schwerpunkt Corporate Development und Business Training).

Er ist bei uns ehrenamtlich im Anlageausschusses für die Sektoren Europa und Nordamerika zuständig .

—————————————–

Thomas Silva (D)

Kurzportrait:

Ausbildung: Dipl. Betriebswirt (FH), Jahrgang 1961, ist Gründungsgesellschafter des AACD und Mitgeschäftsführer des Clubs und zusätzlich Mitglied des Anlageausschusses. Er studierte BWL mit dem Schwerpunkt Betriebsorganisation und Wirtschaftsinformatik an der Hochschule für Gestaltung, Technik und Wirtschaft in Pforzheim. Beschäftigt bei SAP im Bereich Kundenspeziallösungen und entwickelt dort zusammen mit dem Kunden individuelle Geschäftsprozesslösungen für deren neuen, speziellen Anforderungen.

Über 30 Jahre Erfahrung an den Kapitalmärkten. Aufgrund seiner Spezialkenntnisse im Bereich Technologie, Industrieprozesse, Automotive, Consumer Industries und Handel, sowie Versorger ist er in diesen Bereichen für die Fundamentalanalysen zuständig.

Entwickelt seit 1988 Anlage- und Tradingstrategien für den eigenen Handel, auch über Funtures, Optionen, und andere Derivate, sowie Anlagestrategien für den AACD Investmentclub zum Handel im AACD Gemeinschaftsdepot.

Im Club ist er ehrenamtlich zuständig für die Organisation des Clubs und der Börsentreffs.

—————————————–

Dr. Norbert Müller (D)

Kurzportrait:

Dipl. Chemiker, Jahrgang 1955, ist seit 2015 ehrenamtlicher Strategieberater beim AACD. Als promovierter Chemiker war er über 20 Jahre in der Industrie in führenden Positionen tätig, bevor er 2011 einen neuen Lebensabschnitt begann und sich der Börse und der Entwicklung von Investmentstrategien widmete.

“ Das Virus der Börse hatte mich schon in den 1980er Jahren infiziert als ich meine erste BASF-Aktie kaufte“ sagt er. Die Basis seiner Investmentstrategie und Handelsansatz passt sehr gut zu der des AACD. Deshalb haben wir Norbert als strategischen Berater für uns im Bereich „weltweite optimierte Aktienauswahl“ gewinnen können.

Nach dem Dotcom-Hype widmete er sich verstärkt der Börse mit tollen Erfolgen bis zum Crash 2008. Viele Buchgewinne lösten sich wieder in Luft auf, aber nicht alles ging verloren – im Gegenteil, gerade zum Tiefpunkt, Ende 2008 wurden sehr gute Investitionen gestartet. Diese Aktien (Anteile) sind zu einem großen Teil noch heute im Depot.

Dies war für ihn u. a. auch der Startschuß zur Entwicklung von eigenen Strategien und Handelssystemen, die er bis heute weiter verfolgt und optimiert.

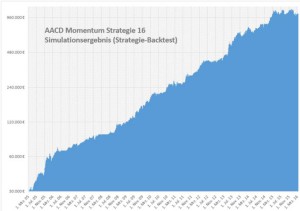

Das System: Die von ihm selbst entwickelten Systeme beruhen auf dem Ansatz der Trendfolge, gepaart mit der Saisonalität und/oder der relativen Stärke nach Levy. Seit Mitte 2013 können diese Systeme auf der Social-Trading-Plattform wikifolio verfolgt werden. Zur Zeit betreut er einige investierbare Wikifolio (R) -Zertifikate mit unterschiedlichen Handelsansätzen. In den Zertifikaten ist er selbstverständlich selbst investiert.

—————————————–

Eduard – Kurzportrait:

Experte für Brasilien, Jahrgang 1959, ist Mitglied des des Anlageausschusses und betreut für uns den Bereich Südamerika.

Spezialgebiet: Brasiliens Holz- und Forstwirtschaft (Regenwaldbewirtschaftung), Wiederaufforstung und deren Industrien sowie alternative Energien und Klimaschutz. Er lebt in Brasilien (und Deutschland) und ist Berater der brasilianischen Landesregierung des Staates Rondonia, Amazonas. Er berät diese in den Bereichen Klimaschutz, alternative Energien und umweltfreundlicher Müllentsorgung. Seit dem Jahr 2000 ist er in Brasilien in der der Forstwirtschaft tätig mit dem Schwerpunkt Aufforstung und Edelhölzer. Leitete dort mehrere Aufforstungs-Projekte und hat u. a. sehr gute Kontakte zur brasilianischen Regierung und der IBAMA (Brazilian Institute of Environment and Renewable Natural Resources)

Im AACD betreut er ehrenamtlich den Bereich der BRIC-Länder sowie Südamerika.